次世代住宅ポイントと確定申告でローン控除を受ける際の注意点

この記事は、次世代住宅ポイントの交付を受けた方が、これから確定申告でローン控除を受ける際の注意点を記載しています。

次世代住宅ポイントとは?

2019年10月からの消費税増税に伴い、国民の負担軽減策である「次世代住宅ポイント」という制度が新たに出来ました。これは、一定の省エネ性、耐震性、バリアフリー性能等を満たす住宅や家事負担の軽減に資する住宅の新築やリフォームをされた方に対して、さまざまな商品と交換できるポイントを発行する制度です。国土交通省のページ👇で詳しく確認できます。2020年3月末までの契約に関してポイントが発行される制度ですので、もう受付は終わっています。

確定申告での注意点

住宅の新築等については、ローンを組んで住宅借入金等特別控除(いわゆるローン控除)を受ける方が多いと思いますが、ここでの注意点を解説します。

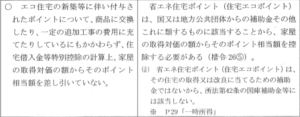

以前、消費税5%から8%に上がる際にも、「省エネ住宅ポイント制度」という似たような制度があったのですが、ローン控除の適用にあたって誤りが多かったのか、東京国税局の「所得税・消費税誤りやすい事例集(平成30年12月)」に事例が記載されていました。

控除額の計算は、①住宅ローン等の年末残高の合計額と、②住宅の取得等の対価の額又は費用の額、のいずれか少ない方に通常は1%を乗じて計算します(11年目~13年目は2%を乗じて計算することがありますが、ここでは捨象します)。

事例集では②の住宅の取得等の対価の額又は費用の額から次世代住宅ポイント相当額を控除する必要があると記載されています。

これは、すまい給付金などと同様、住宅の取得に関して金銭その他の補助を受けた部分は、住宅の取得等の対価に含めませんという規定です。括弧書きが多くて非常に読みにくいですが、一応条文(措令26⑤)を載せておきます。

措令26⑤

5 法第41条第1項の個人の住宅借入金等(同項に規定する住宅借入金等をいう。以下この条及び第26条の3において同じ。)の金額の合計額が、同項に規定する住宅の取得等(当該住宅借入金等に当該住宅の取得等とともにする当該住宅の取得等に係る家屋の敷地の用に供される土地等の取得に係る住宅借入金等が含まれる場合には、当該土地等の取得を含む。以下この項において同じ。)に係る対価の額又は費用の額(当該住宅の取得等に関し、補助金等(国又は地方公共団体から交付される補助金又は給付金その他これらに準ずるものをいう。以下この項及び第23項において同じ。)の交付を受ける場合又は住宅取得等資金(法第70条の2第2項第5号又は第70条の3第3項第5号に規定する住宅取得等資金をいう。以下この項及び第23項において同じ。)の贈与を受けた場合には、当該住宅の取得等に係る対価の額又は費用の額から当該補助金等の額又は当該住宅取得等資金の額(法第70条の2第1項の規定又は相続税法第21条の12第1項の規定の適用を受けた部分の金額に限る。第23項において同じ。)を控除した金額。以下この項において同じ。)を超える場合における法第41条第1項の規定の適用については、当該住宅借入金等の金額の合計額は、当該対価の額又は費用の額に達するまでの金額とする。

例示

ここまで文章で説明してきましたが、実際に事例を用いて計算してみます。

上記の事例が問題となるのは、基本的にオーバーローンの場合かと思います。

オーバーローンとは、本来の借入目的である住宅価格よりも高い金額を住宅ローンで借り入れることです。

なぜオーバーローンの場合に問題になるかは、次の二つの具体例を確認して頂ければ分かると思います。

具体例1

- 住宅の新築の対価の額(消費税10%):2,500万円(税込)

- 住宅ローン:2,000万円(便宜上年末残高も同額とします)

- 自己資金:500万円

- 次世代住宅ポイント:35万ポイント(1ポイントは1円相当に換算され、公募商品と交換できる仕組みです)

控除額の計算

2,500万円-35万円(ポイント)=2,465万円>2,000万円

住宅ローンの年末残高の方が少ないので、2,000万円を計算の基礎とします。

具体例2(オーバーローン)

- 住宅の新築の対価の額(消費税10%):2,500万円(税込)

- 住宅ローン:2,800万円(便宜上年末残高も同額とします)

- 自己資金:なし

- 次世代住宅ポイント:35万ポイント(1ポイントは1円相当に換算され、公募商品と交換できる仕組みです)

控除額の計算(1年目)

2,500万円-35万円(ポイント)=2,465万円<2,800万円

今度は住宅ローンの年末残高の方が多く、次世代住宅ポイントを引いた住宅の取得等の対価の額の方が少ないので、2,465万円を計算の基礎とします。このケースで35万円を引き忘れて2,500万円×1%=250,000円を控除してしまうのは誤りと事例集に載っています。金額的影響は小さいですが、注意が必要なところです。

補足

ローン控除の際に住宅の取得等の対価から次世代住宅ポイントを控除するのは分かりましたが、この次世代住宅ポイントは所得になるのか?という点。

事例の(注)に記載されていますが、次世代住宅ポイントの交付を受けた場合は、一時所得に区分されます。

例えば、すまい給付金は、所得税法第42条第1項(国庫補助金等の総収入金額不算入)に規定する「国庫補助金等」に該当し、確定申告書に「国庫補助金等の総収入金額不算入に関する明細書」を添付することにより、一時所得の総収入金額に含めないことができますが、次世代住宅ポイントの場合は、この規定の適用外となります。

ただし、一時所得には50万円の特別控除があるので、35万円分のポイントが交付されても、他の一時所得がなければ特別控除50万円の範囲内に収まります。

関連記事

この記事は2020年7月現在の法令等に基づき作成されています。

高木誠