【相続税の申告】相続前に自宅のリフォームをした場合の評価について

はじめに

固定資産税評価額は原則3年ごとに改定されますが、家屋をリフォームした後に所有者が死亡し、リフォーム部分が固定資産税評価額に反映されていない場合の評価はどのように行うのか。

また、熊本の場合は震災で被災した家屋等のリフォームを行うケースが良く見られますが、このような場合のリフォームについてはどのように考えるかを簡単に解説していきます。

原則的な評価方法

通達には以下のように記載されています。

増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない家屋の評価

増改築等に係る家屋の状況に応じた固定資産税評価額が付されていない場合の家屋の価額は、増改築等に係る部分以外の部分に対応する固定資産税評価額に、当該増改築等に係る部分の価額として、当該増改築等に係る家屋と状況の類似した付近の家屋の固定資産税評価額を基として、その付近の家屋との構造、経過年数、用途等の差を考慮して評定した価額(ただし、状況の類似した付近の家屋がない場合には、その増改築等に係る部分の再建築価額から課税時期までの間における償却費相当額を控除した価額の100分の70に相当する金額)を加算した価額(課税時期から申告期限までの間に、その家屋の課税時期の状況に応じた固定資産税評価額が付された場合には、その固定資産税評価額)に基づき財産評価基本通達89(家屋の評価)又は93(貸家の評価)の定めにより評価します。

リフォーム前の家屋の固定資産評価額に、近隣の家屋の固定資産税評価額を基準としたリフォーム部分の評価額を加算して算出するのですが、このリフォーム部分の評価額を算出するのは実務上は困難だと思いますので下記の実務的な評価方法で行うのが通説です。

通常の維持管理のための修繕について

上記は相続前に「増改築等」をした場合に定められている規定です。つまり、増改築等に該当しないような修繕は相続財産に加算する必要はありません。

増築は、今建っている建物の建て増しや、新たな建物を建築したりすることを指します。

改築は、これまでと同様の用途や構造、規模のものに建替えることを指します。

後者の判断が難しいかと思いますが、修理、修繕等のために支出されるものではないものは増改築等に該当する可能性があるので注意しましょう。

実務的な評価方法

同通達に記載されていますが、リフォーム部分の評価は以下のように行います。

増改築等に係る部分の再建築価額から課税時期までの間における償却費相当額を控除した価額の100分の70に相当する金額つまり、「(再建築価額-償却費相当額)×70%」で算出します。

※再建築価額というのは、課税時期においてその財産を新たに建築又は設備するために要する費用の額の合計額をいいます。

※償却費相当額は、再建築価額から当該価額に0.1を乗じて計算した金額を控除した価額に、その家屋の耐用年数(減価償却資産の耐用年数等に関する省令に規定する耐用年数)のうちに占める経過年数(増改築等の時から課税時期までの期間に相当する年数(その期間に1年未満の端数があるときは、その端数は、1年とします。))の割合を乗じて計算します。

被災した家屋に修繕した後、相続が起きた場合はどうなるのか?

さて、ここからが本題です。

平成28年の熊本地震により、外壁のひび割れや塀の傾いたまま修繕が出来ていない状況の方はまだまだいらっしゃるのではないでしょうか。

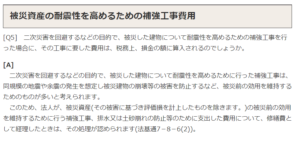

このような家屋に修繕した場合ですが、上掲の増改築等に該当するか否かという判断に際して、以下の規定も見ておきましょう。

ポイントとなるのは下から3行です。被災前の状況に復旧するための費用は修繕費としてすることが認められています、従ってこのような費用は増改築等に該当しません。

従って、相続前に被災家屋に原状回復のためのリフォームすることで相続税の節税にもつながるわけです。

相続対策のひとつとして検討してみてはいかがでしょうか。

関連記事

この記事は令和3年8月現在の法令等に基づき作成されています。

高木誠