仮想通貨のステーキングと税金の計算について

- 2020.11.17 | 暗号資産(仮想通貨) 税金の話

はじめに

最近、エイダコイン(ADA)のステーキングの税金の計算、確定申告のご相談を受けることが立て続けにありました。

従来、ステーキングの税務上の取扱いについては、国税庁からの公表がなかったのですが、令和3年12月”暗号資産に関する税務上の取扱い及び計算書について”でようやくその取扱いが明らかにされました。

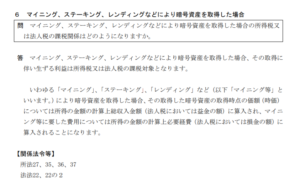

ステーキングの税務上の取扱いについて

結論として、マイニングと同様にその取得した暗号資産の取得時点の価額(時価)を収入として認識します。

そして、ステーキングに要した費用については、必要経費に算入します。

ステーキングの性質上、この取扱いになるだろうと公表前から多くの税理士が推測していましたが、やはりその通りとなった次第です。

なお、この取扱いに記載されてはいないですが、当該収入として認識した金額は、取得価額にも算入しますので、その後の売却等の譲渡原価の計算に影響します。

税務調査とステーキングについて

SNSで同業の先生がステーキング報酬についても調査で指摘を受けたとの報告がありました。漏れなくきちんと申告をしておくべきです。

参考記事

暗号資産(仮想通貨)を法人に売却する際の税金や注意点について

この記事は令和2年11月現在の法令等に基づき作成されています。

※令和3年12月26改訂

高木誠