台風と雑損控除

はじめに

令和4年9月の台風14号(ナンマドル)の影響により被災された皆様につきましては、心よりお見舞い申し上げます。

この記事では、災害により一定の損失を受けた場合に適用を受けることができる雑損控除という規定について、簡単に解説していきたいと思います。

雑損控除とは?

雑損控除とは、所得税法・地方税法で定められている所得控除の一種で、台風や大雨、地震などの災害等により、自宅や家財、車などが損失を受けた場合に控除を受けることができる制度です。住宅そのものの損失のほか、住宅の取り壊しや原状回復費用なども対象となります。

※この他、盗難や横領の場合も雑損控除の適用ができます。

※詐欺に関しては雑損控除の対象になりません(個人的には不憫に思いますが…)

雑損控除の金額の計算

所得から控除できる雑損控除の金額は以下のように規定されています。

次のⅠとⅡのうちいずれか多い方の金額

- (損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10%

- (2) (災害関連支出の金額-保険金等の額)-5万円

(注1)「損害金額」とは、損害を受けた時の直前におけるその資産の時価を基にして計算した損害の額です。

Ⅰの損失金額は、損害を受けた時の直前におけるその資産の時価を基にして計算した損害の額となっていますが、実際には算定が難しいです。例えば被災前は時価2,000万円の住宅が災害により1,800万円になり、200万円の損害額でしたという客観的な根拠を残しておかなければなりません。住宅の場合は不動産鑑定士に依頼するケースが多いですが、それなりに時間も手間もコストもかかるため実務的には以下の方法で計算する場合が多いです。

雑損控除の適用における「損失額の合理的な計算方法」

雑損控除の適用における「損失額の合理的な計算方法」とは、上記Ⅰの損害金額を簡易的に計算するための方法です。詳細な説明はリンク先の国税庁HPに譲りますが、例えば住宅の場合は、以下のように計算します。

損失額(注1、2) =(住宅の取得価額 - 減価償却費) × 被害割合

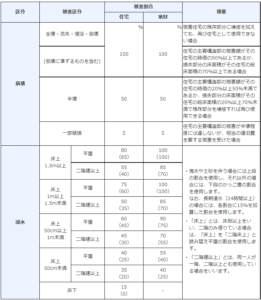

被害割合は、以下の表をご参照下さい。自宅等の損壊のほか、浸水についても適用できます。

下記の被害区分を判定するためにも、必ず罹災証明を取られておいて下さい。各自治体で取得できます。

家財について

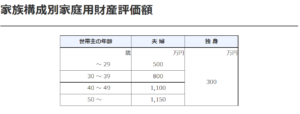

また、住宅や車については取得価額(購入時の金額)が分かることが多いので、この取得価額をもとに上記表への当てはめが可能ですが、家財の取得価額は明らかでないことが多いです。そのような場合には、家族構成別で概算の家財の金額を算出することができます。

下記の表をご参照下さい。

以上、被災された方はお忘れなく雑損控除の規定を適用を検討されてみて下さい。被害金額の計算に関してはそれなりに複雑なので、必要に応じて税理士にご依頼下さい。

関連記事

この記事は令和4年9月現在の法令に基づき作成されています。

髙木誠