【事業承継税制】資産保有型会社の注意点について

はじめに

いわゆる事業承継税制(措法70条の7)、特例事業承継税制(措法70条の7の5)には、対象会社に「資産保有型会社又は資産運用型会社のうち政令で定めるものに該当しないこと」という要件があります。該当してしまったらこれらの税制を使えないのですが、このうち、資産保有型会社の要件について、気になる点があるので解説してみたいと思います。

資産保有型会社の要件

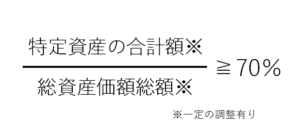

資産保有型会社には、総資産価額総額のうちに特定資産の合計額の占める割合が70%以上となった場合に該当します。該当すると

特定資産とは?

特定資産は、「中小企業における経営の承継の円滑化に関する法律施行規則」に具体的に定められています。

具体的に整理すると、以下になります。

- 有価証券(上場株式、国債、地方債など)等

- 当該会社が現に自ら使用していない不動産

- ゴルフ場その他の施設の利用に関する権利

- 絵画、彫刻、工芸品その他の有形の文化的所産である動産、貴金属及び宝石

- 現金、預貯金その他これらに類する資産(同族関係者に対する貸付金、未収金などを含む。)

判定日

相続や贈与の日の属する事業年度の直前の事業年度の開始の日から、納税猶予の期限が確定する日までの間で判定することになります。

ただ、上記の期間内に借入などで現預金が増えて、一時的に上記算式が70%以上になった場合でも、当該事由が生じた日から同日以後六月を経過する日までの期間は、資産保有型会社に該当しないものとみなします。「6か月以内に70%未満に戻ればいいですよ」ということです。

不動産業以外の会社でも資産保有型会社に該当する例

不動産や株式を多く保有している会社だけが要件に引っかかるわけではなく、例えば以下のような会社も要件に引っかかてしまいます。実際に私もあたった事例です。

卸売業で役員社宅(特定資産に該当します)あり。事務所なし(自宅で仕事)。高額な設備なし。業績が好調で現預金が豊富という会社が上記の算式で特定資産が70%以上となったケースがありました。

卸売業なので、大丈夫だろうとたかをくくっていたところがありますが、実際にはこのような現預金が豊富で事務所や設備がスリムな会社でも要件に該当することがあるので注意が必要です。役員社宅については当該会社が現に自ら使用していない不動産に該当しますので、これも特定資産に該当することになります。こういったケースの場合で事業承継税制を適用したい場合、資産保有型会社外しを検討する必要がありますね。

うっかり適用要件を見落とさないように注意が必要ですね。

関連記事

この記事は令和2年12月現在の法令に基づき記載されています

高木誠